Un arrêté du 30 décembre 2021 a modifié la forme du bulletin de paye à compter du 1er janvier et notamment concernant le bloc fiscal pour une meilleure lecture du bulletin par les salariés.

Mais quelles sont les évolutions concernant le bloc fiscal au 1er janvier 2022 ? Quelles sont les autres évolutions sur le bulletin de salaire ?

Nous vous proposons de faire le point sur les évolutions, sur la forme, du bulletin de paie simplifié au 1er janvier 2022.

Évolution du bloc fiscal au 1er janvier 2022

Depuis la mise en place du bulletin simplifié au 1er janvier 2017, aucune évolution n’a été ajoutée à la forme du bulletin de salaire. C’est chose faite avec l’arrêté du 30 décembre 2021 qui modifie la présentation du bloc fiscal du bulletin de paie simplifié au 1er janvier 2022.

Pourquoi une évolution du bloc fiscal ?

Depuis 2021, la rémunération nette fiscale, déclarée en DSN sous la rubrique S21.G00.50.002 intègre la rémunération des heures défiscalisées. Cette rémunération est alors identifiée à la rubrique S21.G00.51.011 sous le code 026 Heures supplémentaires exonérées.

En parallèle, la présentation du bloc fiscal du bulletin n’a pas été modifiée, ce qui pouvait poser problème aux salariés au moment de vérifier leur déclaration d’impôt préremplie. En effet, il n’y avait jusque-là aucune obligation de mention du net imposable sur le bulletin de salaire. Toutefois, la plupart des éditeurs le prévoyaient dans leurs trames de bulletin.

Le bloc fiscal sur le bulletin de salaire au 1er janvier 2022

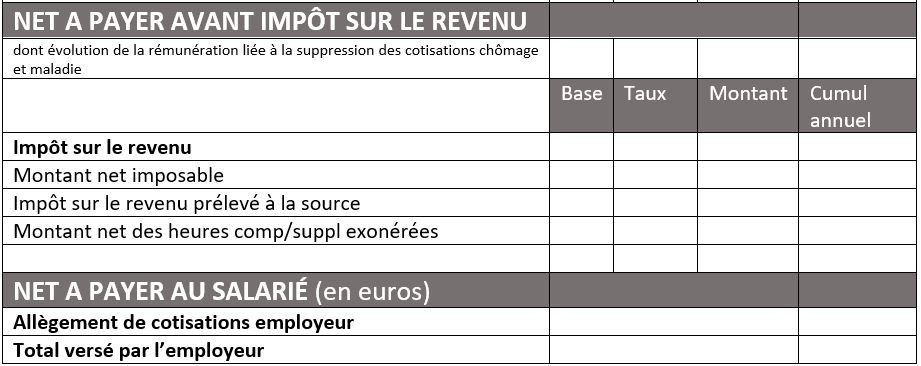

Depuis le 1er janvier 2022, le bulletin de salaire doit obligatoirement mentionner pour le mois de paie et en cumul annuel :

- Le montant du net imposable.

- Le montant net des heures supplémentaires et complémentaires exonérées d’impôt sur le revenu.

- Le montant des retenues prélevées à la source.

Le montant du net imposable correspond à la rémunération soumise à l’impôt sur le revenu, soit sans inclure la rémunération des heures défiscalisées. Ce montant est donc différent de la rémunération nette fiscale déclarée en DSN.

Pour rappel, le net imposable est calculé de la manière suivante :

Rémunération brute (hors heures défiscalisées) ➖ cotisations salariales ➕ CSG non déductible ➕ CSG/CRDS des heures exonérées d’impôt ➕ part imposable des cotisations patronales de protection sociale complémentaire

Le montant net des heures supplémentaires exonérées correspond à la rémunération des heures supplémentaires et complémentaires défiscalisées, dans la limite de 5000 euros net par an, déduit de la part en théorie déductible de la CSG soit à hauteur de 6,80%.

Exemple :

Un salarié perçoit 200 euros au titre d’heures supplémentaires défiscalisées. Le montant net des heures supplémentaires exonérées à indiquer sur le bulletin de salaire est calculé de la manière suivante :

200 ➖ (200 ✖ 0,9825 ✖ 6,80 %) = 186,64 euros

Depuis le 1er janvier 2019, l’employeur prélève l’impôt sur le revenu directement sur le bulletin de salaire et verse le montant à l’administration fiscale par l’intermédiaire de la DSN. Le montant prélevé doit être porté sur le bulletin de salaire pour le mois de paie, mais désormais également en cumul annuel. Par ailleurs, il n’y a plus lieu d’indiquer la nature du taux de prélèvement à la source (personnalisé/non personnalisé).

Les nouvelles règles de présentation des rubriques fiscales sont-elles obligatoires ?

Les mentions relatives aux rubriques fiscales sont obligatoires, les éditeurs de logiciels de paie - y compris nous-mêmes - s’y conforment donc. Toutefois, l’intitulé peut être tronqué tout en restant lisible et compréhensible pour le salarié pour un souci de présentation et de lisibilité du bulletin.

Les autres évolutions de présentation du bulletin de salaire au 1er janvier 2022

Au-delà du bloc fiscal, l’arrêté du 23 décembre 2021 prévoit des évolutions dans la présentation d’autres éléments du bulletin de salaire et notamment concernant la mention du net à payer et des exonérations de cotisations sociales.

La mention du net à payer

Jusque-là, la mention du net à payer avant impôt sur le revenu et du net à payer devait être affichée avec une police 1,5 fois supérieure au caractère des autres lignes du bulletin afin d’en faciliter la lecture pour le salarié. Désormais, la taille de la police est laissée à la libre appréciation de l’employeur (ou éditeur de logiciels de paie). La seule exigence est qu’il apparaisse d’une manière à ce que sa lecture soit facilitée.

Les mentions relatives aux exonérations patronales et salariales de cotisations

La ligne « Exonérations de cotisations employeurs » est remplacée par la ligne « Exonérations, écrêtement et allègements de cotisations ». Sur cette ligne doit figurer une valeur patronale ainsi qu’une valeur salariale. Pour le moment, l’administration n’a pas précisé les exonérations et allègements de cotisations devant figurer dans ces rubriques. Des travaux sont en cours avec les éditeurs de logiciels afin de déterminer quelles sont les rubriques qui doivent apparaître dans cette ligne.

Pour 2022, les employeurs n’ont pas l’obligation d’alimenter la valeur salariale de cette ligne. Ils ont toutefois la possibilité d’alimenter cette ligne avec par exemple la réduction de cotisations salariales des heures supplémentaires et complémentaires ou l’écrêtement de la CSG/CRDS en cas d’activité partielle.

Trame du bulletin de paie au 1er janvier 2022

Le bulletin de paie évolue et avec lui les règles pour le réaliser. Nous vous accompagnons dans la réalisation de vos bulletins de paie grâce à notre logiciel 123Paie, qui intègre toutes les mises à jour légales et conventionnelles. Soyez sereins avec 123Paie, tout est compris !